Le esportazioni delle Industrie Orologiere Svizzere, nel 2021, hanno recuperato completamente il gap rispetto al 2019, non considerando come riferimento, per evidenti motivi, il 2020. Protagonisti di un simile recupero, Stati Uniti e Cina, con una buona tenuta del Medio-Oriente, mentre i principali Paesi europei, compresa l’Italia, sono ancora in ritardo.

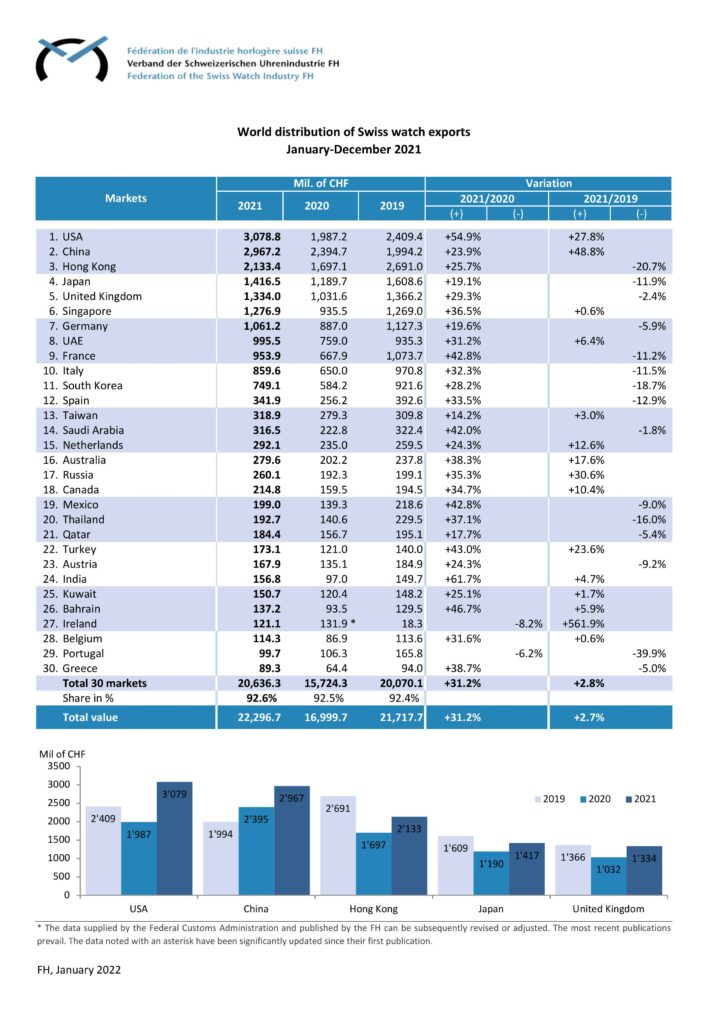

Il 2021 ha visto una ripresa più rapida del previsto per le esportazioni di orologi svizzeri, come si può dedurre, osservando i dati, mese per mese, dell’ultimo trimestre (+4,8% in Ottobre, +8,6% in Novembre e +8,5% a Dicembre). La performance è stata trainata da una crescita molto forte negli Stati Uniti (+27,8% rispetto al 2019), primo mercato per la Federazione delle Industrie Orologiere Svizzere (più di 3 miliardi di franchi svizzeri investiti), insieme a una costante tendenza al rialzo in Cina (+48,8% sul 2019 e 2,96 miliardi di chf di spesa), mentre numerosi altri mercati hanno continuato a incontrare difficoltà talvolta significative, come specificheremo più avanti. Il ritorno ai livelli pre-crisi già a settembre e la performance positiva del quarto trimestre, come accennato, hanno prodotto i migliori risultati annuali di sempre per il settore: 22,3 miliardi di franchi svizzeri di fatturato globale delle esportazioni, ossia il 2,7% in più rispetto al 2019 (+31,2% rispetto al 2020) e un miglioramento dello 0,2% rispetto al record risalente al lontano 2014. Dunque, anche se la pandemia di Covid-19 ha continuato a farsi sentire per tutto l’anno, le sue conseguenze per il mercato degli orologi si sono rivelate meno gravi. Nel complesso, i beni personali di lusso hanno beneficiato del forte aumento della domanda in Cina e negli Stati Uniti, delle ulteriori opportunità create dalla digitalizzazione, dell’utilizzo dei risparmi accumulati durante i vari lockdown e conseguenti alle restrizioni più significative delle luxury experience, in particolare legate al turismo. In tal senso, mentre il travel retail ha risentito del calo del turismo, l’aumento degli acquisti interni, il passaggio ai canali digitali e lo sviluppo del mercato duty-free ad Hainan hanno compensato in una certa misura le perdite. Nonostante i risultati complessivamente incoraggianti nel 2021, esistono forti discrepanze tra i vari attori del settore del lusso e dell’orologeria svizzera. La crescita è trainata più da un insieme di marchi (per lo più appartenenti alla fascia alta e top price), che da categorie di prodotti, come in passato, mentre altri brand si stanno rivelando meno performanti e in alcuni casi subiscono cali significativi: in particolare, ci riferiamo, alla fascia di prezzo, ante ricarichi, posizionata tra i 200 e i 500 chf, che ha fatto registrare cali, in valore e in quantità, attorno al 25% rispetto al 2019. In tal senso la medesima polarizzazione si riscontra nei mercati ed è “sostenuta” da un marcato calo dei volumi: solo nell’ultimo trimestre 2021 sono stati esportati circa 4,6 milioni di pezzi, a fronte dei circa 5,3 milioni del 2019, con una flessione superiore al 13%. Ciò può essere spiegato, in parte, dagli attuali fattori economici legati alla pandemia – che sono per definizione temporanei – ma anche, cosa più preoccupante, dai cambiamenti strutturali, ai quali il settore deve rispondere e adattarsi. Nonostante la situazione sanitaria ancora precaria e le prospettive macroeconomiche meno favorevoli per i principali mercati, nel 2022 i beni personali di lusso dovrebbero vedere un aumento della domanda. I buoni risultati raggiunti lo scorso anno – e anche prima, nel 2020, in Cina – creeranno comunque un lieve effetto base sfavorevole. Alla luce di questi fattori e di un grado di incertezza ancora significativo, le previsioni per l’export di orologi svizzeri sono cautamente ottimistiche.

Osservando il dato aggregato del fatturato delle esportazioni elvetiche, nel 2021, emerge un incremento del 2,7% rispetto allo stesso periodo del 2019 e un +31,2% nel confronto con il 2020. La Cina è, sempre di più, il principale motore della forte ripresa in atto (+48,8% sul 2019), unitamente agli Stati Uniti, primo Paese importatore (+27,8%). L’l’Italia, assieme ai principali Paesi europei, ossia Gran Bretagna, Germania, Francia e Spagna, non ha ancora recuperato il gap nei confronti del 2019 ma, evidentemente, quali mercati più maturi e meno “istintivi”, stanno crescendo più gradualmente.

Osservando il dato aggregato del fatturato delle esportazioni elvetiche, nel 2021, emerge un incremento del 2,7% rispetto allo stesso periodo del 2019 e un +31,2% nel confronto con il 2020. La Cina è, sempre di più, il principale motore della forte ripresa in atto (+48,8% sul 2019), unitamente agli Stati Uniti, primo Paese importatore (+27,8%). L’l’Italia, assieme ai principali Paesi europei, ossia Gran Bretagna, Germania, Francia e Spagna, non ha ancora recuperato il gap nei confronti del 2019 ma, evidentemente, quali mercati più maturi e meno “istintivi”, stanno crescendo più gradualmente.

Orologi da polso

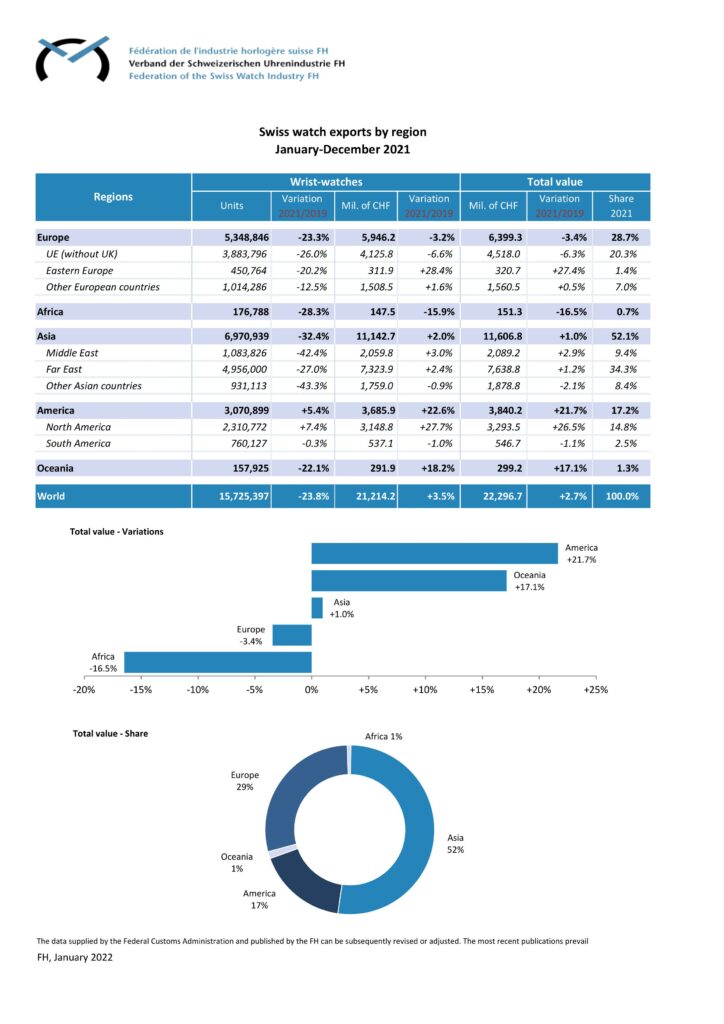

Le esportazioni di orologi da polso sono aumentate del 3,5% rispetto al 2019, attestandosi a 21,2 miliardi di franchi svizzeri. Il numero delle unità, invece, ha continuato a diminuire, attestandosi a 15,7 milioni: si tratta di un calo di ben 4,9 milioni di pezzi (-23,8%) rispetto al 2019. Ciò significa che le Case, dato che si sta lavorando su livelli da “saturazione” di mercato, hanno compensato questo importante regresso con un diffuso aumento dei prezzi, in media superiore ai 350 chf. Gli orologi con un prezzo inferiore a 500 franchi (prezzo all’esportazione), sono diminuiti drasticamente, rappresentando oltre il 95% del calo dei volumi, con un calo del 25,1% del loro valore all’esportazione. Il calo di valore degli orologi con prezzo compreso tra 500 e 3.000 franchi è stato sensibilmente meno marcato (-3,5%), mentre gli orologi con prezzo superiore a 3.000 franchi sono cresciuti del 9,7% a valore. I materiali che hanno registrato la maggiore flessione dei volumi, sono stati l’acciaio (-21,4%) e la categoria “Altri Materiali” (-37,4%). Il valore, evidentemente, è stato trainato principalmente dagli orologi realizzati con metalli preziosi (+7,8%) e acciaio (+2,9%).

I mercati

Tra le principali macro-aree di mercato, l’America (+21,7% rispetto al 2019) ha fatto registrare la crescita più forte, grazie agli Stati Uniti, assorbendo il 17% dell’export di orologi svizzeri. In Asia (+1,0%), la crescita in Cina è stata compensata da cali spesso importanti nella maggior parte degli altri mercati del continente: Hong Kong,-20.7%; Giappone, -11.9%; Corea del Sud, -18.7%. La sua quota di mercato è del 52%. In calo, come precedentemente evidenziato, complessivamente l’Europa (-3,4%), con una quota di mercato del 29%. Gli Stati Uniti (+27,8%) hanno registrato una notevole crescita nel corso dell’anno e si sono confermati, come sottolineato precedentemente, il primo mercato di riferimento per l’export di orologi svizzeri, seguiti dalla Cina (+48,8%), in virtù di una crescita costante: Da soli, questi mercati hanno rappresentato il 27% del valore totale delle esportazioni e, ovviamente, la maggior quota della crescita osservata. Oltre ai cali sopra evidenziati nell’area asiatica, ricordiamo la buona tenuta di Singapore (+0.6% sul 2019) e la positiva performance degli Emirati Arabi Uniti (+6,4%). Il calo europeo, a livello di singoli Paesi, è stato suddiviso tra Regno Unito (-2,4%), Germania (-5,9%) e le flessioni più marcate in Francia (-11,2%), Italia (-11,5%) e Spagna (-12,9%). Al contrario, in forte crescita i Paesi Bassi (+12,6%), probabilmente per ragioni logistiche.

Il dato aggregato delle esportazioni elvetiche 2021, suddivise per Continente, mostrano il fortissimo incremento delle Americhe, in valore, pari al 21,7%, il che ha consentito loro di portare l’incidenza sul fatturato globale delle Industrie Orologiere Svizzere al 17%. In questo contesto, rimane consolidato il primato dell’Asia che, seppur in crescita dell’1%, mantiene una quota del 52%. L’Europa, in flessione del 3,4%, quale spesa destinata all’orologeria elvetica, incide, sul fatturato complessivo 2021 della Federazione, per il 29%.

GRUPPO RICHEMONT – Ultimo trimestre 2021

Le vendite del quarto trimestre del Gruppo Richemont sono aumentate del 32% rispetto al medesimo periodo del 2020, trainate da incrementi a due cifre in tutti i mercati continentali, canali e aree di business, in un contesto economico relativamente favorevole. Le Americhe hanno guidato la crescita con vendite in crescita del 55%, seguite da Europa, Medio Oriente e Africa, dove le vendite si sono incrementate, rispettivamente, del 42% e del 30%. Giappone e Asia-Pacifico hanno visto aumentare le vendite rispettivamente del 22% e del 18%, con la Cina che si è consolidata a un livello elevato, performando con un +7%. Il mix delle vendite continentali è stato costantemente ribilanciato, con l’Asia-Pacifico che rappresenta il 38% delle vendite del Gruppo, seguita da Europa e Americhe, rispettivamente al 25% e al 23% delle vendite Richemont: il Giappone, il Medio Oriente e l’Africa hanno contribuito ciascuno, per il 7%, alle vendite del Gruppo.

Il retail è stato il canale che ha generato più performance, con vendite in aumento del 45%, seguito da vendite al dettaglio online, in aumento del 19% e vendite all’ingrosso, in crescita del 14%. Le vendite dirette ai consumatori sono ulteriormente aumentate, raggiungendo il 78% del fatturato globale del Gruppo, rispetto al 75% dello stesso periodo dell’anno precedente.

Le Maison di gioielleria sono state l’area di business più performante, con vendite in aumento del 38%, seguite immediatamente dall’area di business “Other” del Gruppo (principalmente le Maison Fashion & Accessories), con sales in crescita del 37%. Anche il segmento orologiero ha fatto registrare un risultato decisamente positivo, con un aumento delle vendite del 25%, mentre i distributori online hanno registrato una crescita sales del 15%. In sintesi, i livelli pre-pandemia sono stati sostanzialmente superati, con incrementi di fatturato a doppia cifra in tutti Continenti e aree di business, nonché nei canali di vendita online e offline.

Da circa 25 anni, giornalista specializzato in orologeria, ha lavorato per i più importanti magazine nazionali del settore con ruoli di responsabilità. Freelance, oggi è Watch Editor de Il Giornale e Vice Direttore di Revolution Italia

Nessun commento