Si profila un dato complessivo 2019, sostanzialmente in linea con quello del 2018, a motivo anche del brusco rallentamento certificato, a novembre, dalla crisi politica in atto ad Hong Kong.

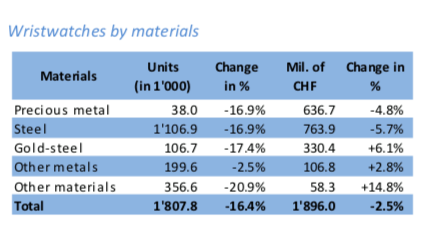

C’era da aspettarselo, ormai, che il crollo delle importazioni di orologi elvetici da Hong Kong, dopo il -29,7% di ottobre e, il -26,7% di novembre conducesse ad un risicato +2% sul 2018 il fatturato globale delle Industrie Orologiere Svizzere a un mese dalla chiusura del 2019. In novembre, poi, il risultato è stato decisamente di segno negativo, per la precisione, con una flessione del 3,5% (-2,5% se riferito ai soli orologi da polso), pari ad un turnover complessivo di 1.992,8 milioni di franchi svizzeri. In termini generali, nei primi undici mesi del 2019, il controvalore dei segnatempo usciti dalla Svizzera ha sfiorato i 20 miliardi di franchi svizzeri, con una forbice rispetto al 2018, come anticipato, del 2%, in chiaro calo rispetto al mese precedente (+2,7% in ottobre), relativamente al medesimo periodo (sul 2017, la crescita è scesa dal +10,4% al 9,3%). Il grafico della media mobile di tendenza nei dodici mesi, si è posizionato ora ben al di sotto del +2,5% (vicino al 2%). Entrando nello specifico, l’analisi per materiali continua, sempre di più, a far emergere una marcata flessione delle esportazioni a quantità (-16,4%, quando in ottobre si era assestata su di un -10,5%), per un totale di 1.807.800 pezzi, 355.000 esemplari in meno nel confronto con novembre 2018. Ad una simile decrescita hanno contribuito, in particolare, gli orologi in metallo prezioso, in acciaio e in acciaio/oro, con riduzioni medie del 17%; va rilevato, anche, il -20,9% riguardante i modelli realizzati in “Altri Materiali”. Per cercar di compensare, ma non del tutto, ovviamente, questa débacle, le aziende elvetiche hanno ritoccato verso l’alto il prezzo medio unitario, contenendo su percentuali fisiologiche il risultato a valore (metalli preziosi, -4,8%; acciaio, -5,7%; acciaio/oro, addirittura, +6,1%).

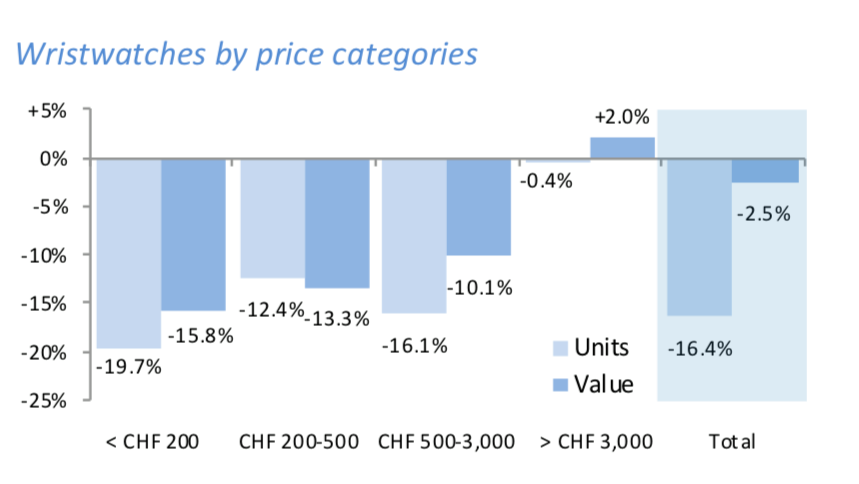

Affrontando l’analisi per segmentazione, centrata sulle fasce di prezzo degli orologi da polso (ovviamente in entrata sui diversi mercati e, dunque, ante ricarichi della filiera distributiva), ecco, una volta di più, confermata l’analisi appena effettuata, con una flessione assolutamente generalizzata e l’unico, flebile riscontro positivo in valore, per gli orologi dal costo superiore ai 3.000 franchi svizzeri (+2% rispetto allo stesso periodo del 2018; peraltro, nel mese di ottobre questo dato si attestava sul +2,8%), che, a quantità rimangono sostanzialmente invariati (-0,4%). Al di sotto dei 3.000 chf, il risultato è decisamente negativo, sia a valore (-11,5%) che a volume (-17,6%). Il segmento di prezzo medio-alto, ossia compreso tra i 500 e i 3.000 chf, influenzato dall’andamento dei modelli in acciaio ed “altri metalli”, ha presentato un fortissimo rallentamento, a volume (-16,1%, rispetto al -4,6% di ottobre) e a valore (-10,1%, rispetto al -3,3% di ottobre), unitamente ad una fascia medio-bassa (200 – 500 chf), che ha aumentato il ritardo nel confronto con novembre 2018 nell’intorno del 13% a quantità e a valore (-8,2% a volume e -8,7% a valore, in ottobre). Continua, infine, a non fermarsi l’emorragia dei modelli dal prezzo inferiore a 200 franchi svizzeri, in modo ancora più marcato, sia in volume (-19,7%), che in valore (-15,8%, considerando che, a ottobre veniva registrato un -5,6%). In quest’ultimo caso, evidentemente, incide la forte competitività dei prodotti del Far East, soprattutto giapponesi. La Svizzera, quindi, si sta affidando al suo straordinario savoir-faire nell’haut-de-gamme per reggere l’urto di una flessione proveniente dal Far East, la cui incidenza, per la natura del problema, dovrebbe essere contingente e non protrarsi nel lungo periodo. Ma di questo non vi è certezza assoluta.

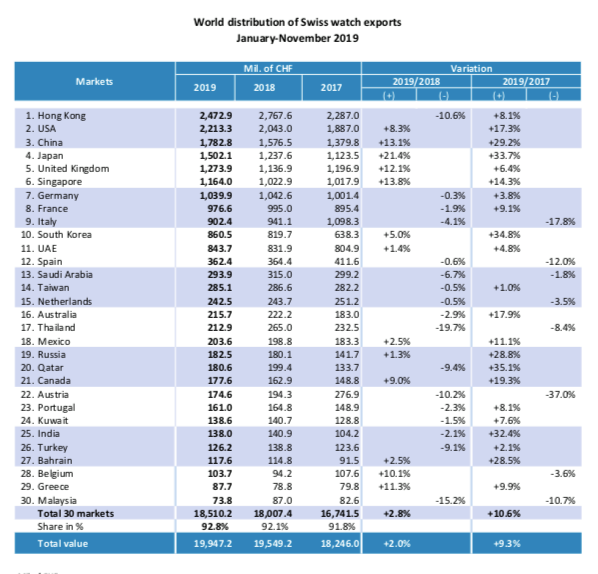

Riflettendo, comunque, questi dati sulla situazione “distributiva” dell’export elvetico a livello mondiale, emerge con chiarezza una situazione decisamente peggiorativa rispetto al mese di ottobre, con 14 Paesi su 30 di segno negativo. Si scopre, infatti, che sulla défaillance novembrina incide anche il -17,3% della Gran Bretagna, invischiata in un processo Brexit assai complesso ed i cui effetti virtuosi appaiono in stand-by. Va considerata, sul fronte positivo, l’eccellente performance di Singapore (+29,7%) e la buona crescita della Corea del Sud (+16,7%), a dimostrazione che la “crisi” dell’area rimane sufficientemente circoscritta ad Hong Kong (anche la Cina è in ritardo rispetto al novembre dello scorso anno, ma lo contiene in un -5,5%), con il Giappone a cui si riferisce un +7,8%. Prosegue l’incremento degli USA (+4,6%), primo mercato in novembre, mentre nell’area europea, unitamente alla suindicata flessione del Regno Unito, vi è da registrare anche quelle della Francia (notevole, -17,4%) e della Germania (-1,9%); l’Italia ha messo a segno un buon +4,1%, e anche i Paesi “di seconda fascia”, come il Portogallo e l’Olanda, sono cresciuti in modo consistente, rispettivamente del 49,5% e del 67,4%. Indicazioni, queste, che, comunque, dimostrano come la ripresa globale, oltre che nell’area del Far East sia legata al positivo andamento dei Paesi forti dell’Europa, stante un mercato USA decisamente consolidato.

Sul dato distributivo complessivo dei primi undici mesi, sulla panoramica dei Paesi in flessione incide moltissimo il -10.6% riferito ad Hong Kong, sempre primo mercato: si tratta di un investimento nell’orologeria elvetica ridotto di quasi 300 milioni di chf. Gli altri Paesi in ritardo non influiscono in modo sostanziale, ma marginale, con percentuali contenute. Si fanno notare, sul versante positivo, il +21,4% del Giappone, Paese in ascesa, sempre più strategico per le grandi Maison orologiere, il +13,8% di Singapore, il +12,1 della Gran Bretagna, il +13,1% della Cina e la tenuta degli Emirati Arabi (+1,4%), a fronte di una leggera flessione delle altre aree medio-orientali (Qatar, Kuwait e Arabia Saudita).

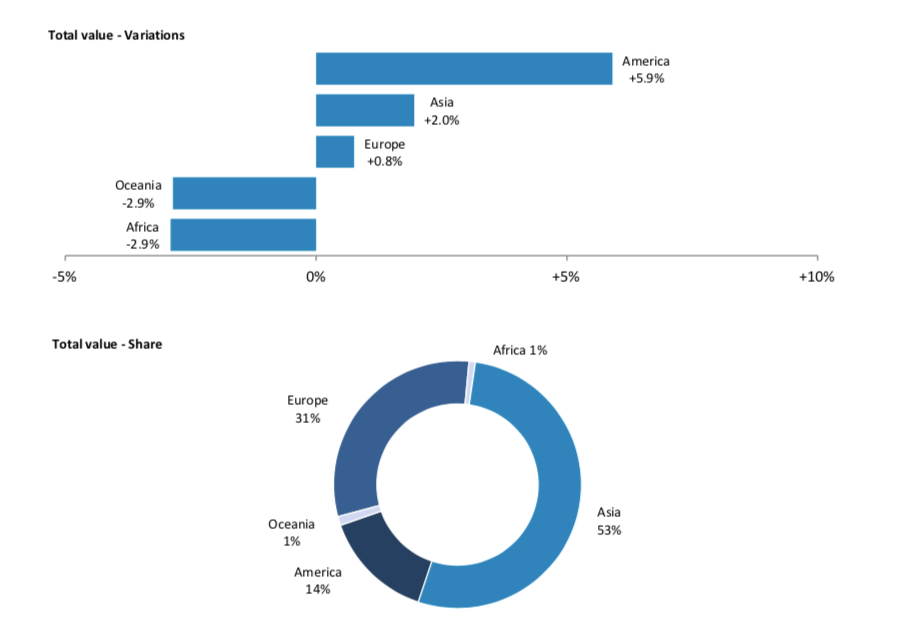

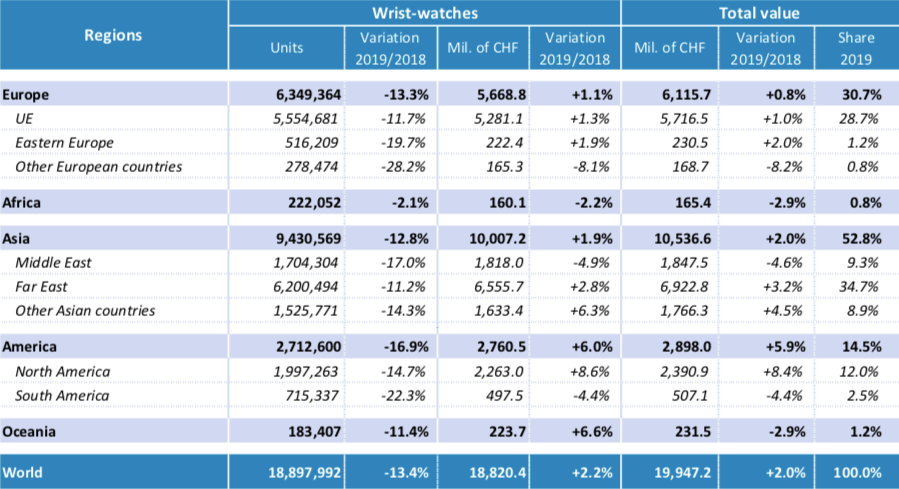

Infine, il dato continentale, a valore, evidenzia ancora una volta, per quanto riguarda esclusivamente gli orologi da polso, la leadership delle Americhe nella crescita e sviluppo del proprio mercato (+5,9% a valore), seguita dall’Asia (+2%, contro il +2,7% alla fine di ottobre), e dall’Europa (+0,8%, contro il +1,3% alla fine di ottobre), con l’Africa e l’Oceania in lieve decremento (-2,9% per entrambi); tutto questo, a fronte di una diminuzione costante e notevole delle unità importate, come già evidenziato, per un complessivo -13,4%.

Da circa 25 anni, giornalista specializzato in orologeria, ha lavorato per i più importanti magazine nazionali del settore con ruoli di responsabilità. Freelance, oggi è Watch Editor de Il Giornale e Vice Direttore di Revolution Italia

Nessun commento